老後資金・

ライフプランニング

「人生100年時代」を豊かに生きるための羅針盤。将来のお金の不安をなくし、理想の未来を描くお手伝いをします。

老後資金・ライフプランニング

人生のキャッシュフローを「見える化」する

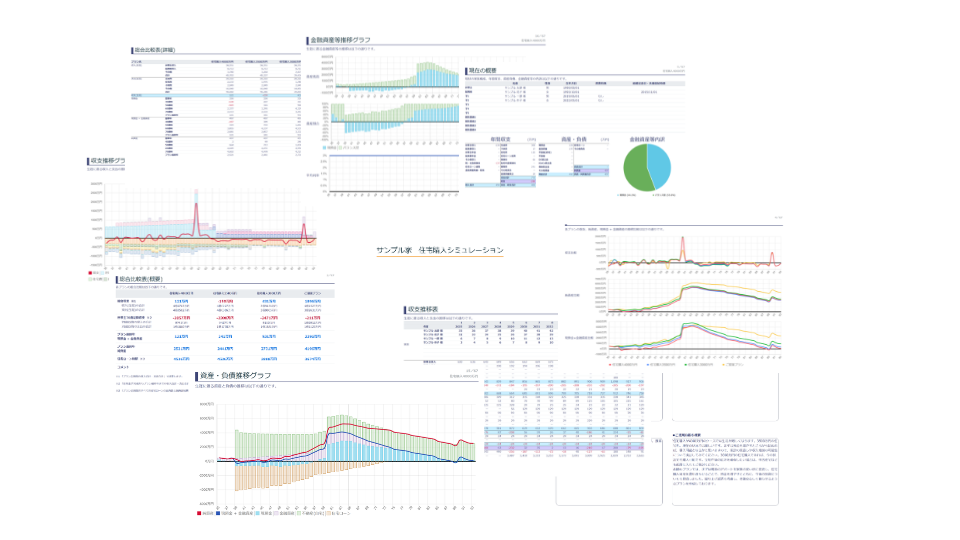

本サービスのポイントとなるのは、お客様の人生設計を経済的な側面から明確にするライフプラン表の作成です。ファイナンシャルプランナーが、単なる現状分析に留まらず、お客様が思い描く将来の夢や目標を丁寧にお伺いし、資金計画を立てるお手伝いをします。

ライフプランシミュレーションを通じて得られる主なメリットは以下の通りです。

まず、現状把握ができます。毎月の収入と支出を正確に洗い出し、無駄な支出がないか、将来の出費に備えた貯蓄ができているかなど、家計の全体像を把握することができます。次に、将来のイベントや計画を明確にします。結婚、出産、マイホーム購入、定年退職といった人生の主要な出来事に、いつ、いくらのお金が必要になるのか、将来やってみたいことや、夢などの実現は可能なのかをライフプラン表に反映し、具体的に示します。さらに、未来の問題点が明確になります。シミュレーションによって、例えば老後に貯蓄が尽きてしまうといった、将来起こりうる家計の問題点を早期に発見し、それに対する対策を立てるためのアドバイスやお手伝いをします。これらのプロセスを通じて作成される「キャッシュフロー表」は、人生のお金の収支を一覧できる家計簿として、お客様の不安解消に繋がると思います。ご家庭によっては数百万円の改善になることもあります。

また、ライフプランシミュレーションでは、複数のプランを比較しながら検討することも可能になります。

ファイナンシャルプランナーが使用する専用のソフトで作成し、グラフや表で分かりやすく分析したものを、レポートとして納品させていただきます。

ライフプラン相談で得られるもの

- 今の投資額を「続けていい」と思える根拠

- 教育費・老後資金を含めた将来のお金の見通し

- 不安の正体が何なのかの明確化

- 見直すべき点・そのままでいい点の整理

- 判断に振り回されない「自分の基準」

多くの方が「もっと早く整理すればよかった」と話されます

こんなお悩みはありませんか?

- 今の貯金ペースで本当に大丈夫?

- 教育費・住宅・老後、何から手を付ければいいか分からない

- 家計は黒字なのに、資産が全然増えていく実感がない

- NISAや投資にも興味はあるけど、失敗するのが怖い

- 将来のキャッシュフローを「数字」で把握したい

一人で考えるとモヤモヤしがちな「お金の将来」。ファイナンシャルプランナーとして、あなたの未来を見える化し、進むべき道をハッキリしたものにしたいと思います。

あらゆる世代の方のために

30代のあなたへ

30代は仕事にも慣れ、徐々に重要なポジションへと就く頃です。また、結婚や住宅の購入など、人生の大きな決断が必要になる時期でもあります。これらの人生の転機とライフプラン・資金計画は密接に関係していますので、選択次第で豊な人生が送れるかどうかが変わることもあります。若いうちから始める投資は人生を必ず助けます。SORAライフプラン事務所では、投資デビューのサポートやライフプラン表の作成を得意としており、あなたの人生が豊かになるお手伝いをさせていただきます。

40代のあなたへ

40代は子育てや住宅購入など、大きな出費が続く年代です。一方で、昇進などで収入が増えやすい時期でもあります。しかし、ただ貯蓄しているだけでは、必要な老後資金に届かないかもしれないという不安を抱えがちです。この世代には、「守りの貯蓄」と「攻めの資産運用」のバランスが重要です。iDeCo(個人型確定拠出年金)やNISAの「つみたて投資枠」を活用し、少額からでも長期的にコツコツと資産形成を始めることが有効な解決策です。長期投資を継続することで、複利効果も期待でき、老後までの時間を味方につけた効率的な資産形成が可能になるでしょう。

50代のあなたへ

50代になると、老後までの期間が現実味を帯びてくるため、「もう間に合わないのでは」という焦りや不安がピークに達します。この時期には、今一度家計全体を見直し、特に節約効果が長く続く固定費(保険料、通信費など)の削減提案もします。また、まとまった資金がある場合は、配当金を狙った株式投資など、40代とは異なるアプローチも選択肢として考慮できます。何よりも、この世代の「定年後も働き続けなければ生活資金を賄えないかもしれない」という不安に対応するため、定年後の働き方までを含めた総合的なマネープランを提案します。

60代のあなたへ

60代の主な課題は、退職後から年金を受け取るまでの「空白期間」の収入確保と、退職金の効果的な活用法です。年金や退職金だけでは安心できないと考える方には、「お金にも働いてもらう」という考え方を提案します。退職金の一部を投資に回す方法や、公的年金の「繰り下げ受給」によって将来の年金額を最大84%増額させる選択肢など、60代ならではのアドバイスを提供します。この世代は「貯蓄と年金で、退職後の生活費をどうやりくりしていくか」という、より具体的な悩みに直面しているため、現状の家計を分析し、衣食住の生活費だけでなく、教養娯楽費なども含めた具体的な支出の目安を把握することが重要です。

なぜ第三者のファイナンシャルプランナーに相談するのか?

- 商品を売らない独立系のファイナンシャルプランナーなので中立性が高い

- SORAライフプラン事務所は、CFP資格保有・1級ファイナンシャルプランニング技能士資格保有のため、専門的な分析が可能

- 保険・投資・家計・税金を総合的に判断できる

- しつこい営業はゼロ

- 長期的に「その人の家計に合ったプラン」を一緒に作れる

当事務所のライフプラン相談では、金融商品の販売、投資や保険の強制、契約前提の提案は一切行っていません。

目的は、今の判断があなたにとって無理のないものかを確認することです。

場合によっては「何もしなくてよい」という結論になることもあります。

家計も投資も、あなたの目標ありきです。

「売りたい商品」が存在しない独立系FPだからこそ、あなたにとって本当に最適なプランだけを提案できます。

サービス提供の流れ

STEP

01

まずはお気軽にお問合せください

下記の問い合わせフォームより、ご心配事やお考えをお気軽に問い合わせてください。

STEP

02

ヒアリング・現状把握

ヒアリングシートをもとに、お金の悩みや将来の夢を丁寧にヒアリングします。収入・支出・貯蓄の3項目を確認し、家計の現状を整理・分析します。

STEP

03

ライフプランの作成・ご提案

ヒアリングに基づき、お客様の生涯にわたるキャッシュフロー表(ライフプラン表)を作成します。これにより、問題点を可視化し、具体的な改善策を複数提案します。

作成したプランや提案内容について、ご家族とじっくり検討する時間を設けます。

STEP

04

実行サポート・継続支援

プランを共に実行し、アフターフォローや、ライフステージの変化に合わせた定期的な見直しなど、長期にわたる継続的なサポートを提供します。

料金

ライフプラン+キャッシュフロー作成

50,000円

お気軽にご相談ください。